Chilenos prefirieron poner sus ahorros en depósitos a plazo en 2023, pero cayeron las reservas para adquirir viviendas

Los saldos en depósitos a plazo crecieron más de 15% en 2023 y en el mercado apuntan que ahora se buscarán nuevas alternativas frente a la caída de las tasas de interés.

- T+

- T-

En medio de un escenario complejo en materia económica, los chilenos buscaron proteger sus ahorros durante 2023. De acuerdo a los últimos datos publicados por la Comisión para el Mercado Financiero (CMF), al término de diciembre del año pasado los saldos en depósitos a plazo crecieron un 15,1% interanual, llegando a superar los US$ 38.863 millones.

El instrumento favorito de las personas fueron los depósitos no reajustable en pesos chilenos, abarcando el 90,4% de los montos. Los saldos en este mecanismo anotaron un incremento interanual de 17,3%.

La opción de tener un depósito a plazo en moneda extranjera también captó la atención de los chilenos: subieron en un 11,2% en 12 meses y superaron los US$ 1.714 millones.

Sobre esta preferencia, el académico de la Escuela de Negocios de la Universidad Adolfo Ibáñez, Ricardo Úbeda, destacó que “hasta ahora los depósitos ofrecían rentabilidades bastante o muy elevadas con riesgos muy limitados o casi nulos”.

Chilenos se refugiaron en masa en depósitos a plazo; ahora este gestor ve una oportunidad

A pesar de estas cifras, en el mercado apuestan a que las personas buscarán en 2024 otro tipo de instrumentos debido a la caída de las tasas de interés que ofrecen esta alternativa ante los movimientos de política monetaria que hará el Banco Central.

El economista jefe de BICE Inversiones, Marco Correa, dijo que esto debería producir una migración desde estos fondos, “lo que de todas formas podría darse después de concretarse estas caídas en las tasas, aunque el ideal para los inversionistas es que el movimiento se haga antes”.

Según los datos del Banco Central, en los dos primeros meses del año han caído en 132 puntos base la tasa para una operación de 30 a 89 días, llegando a 6,57%. La baja es aún más profunda al compararse a un año atrás, siendo un descenso de 451 puntos base.

Respecto a la velocidad de cómo será la mudanza de estos ahorros, el gerente general de Renta 4, Arturo Frei, comentó que no será algo rápido debido a que la reducción de las tasas podría darse de una manera no tan apresurada como se preveía en un comienzo.

Otras opciones

En cuanto a las alternativas disponibles en el mercado, Frei destacó que existen oportunidades en renta fija, activos alternativos y en financiamiento de operaciones simultáneas. Dadas las características de un depósito a plazo, Frei señaló que una opción podría ser fondos de renta fija pero de corto plazo, para que el riesgo sea equivalente.

Bajo este telón de fondo, la directora del Centro de Estudios Financieros del ESE Business School, Cecilia Cifuentes, relató que ya se está observando una salida de capital proveniente de depósitos a plazo a fondos mutuos, principalmente, aunque también desde corto plazo a largo plazo, aunque más lentamente.

El docente de la Facultad de Economía y Negocios de la Universidad del Desarrollo, Francisco Labarca, mencionó que en línea con el perfil de riesgo que tienen las personas que tienen sus inversiones en depósitos a plazo, buscarán instrumentos en renta fija para aprovechar la valorización de éstos ante la baja de tasas de interés y en una menor proporción se verá que habrá un flujo de estos montos a inversiones vinculadas a renta variable o activos alternativos, apuntando un mayor retorno en el tiempo, siendo consistentes con su perfil de riesgo.

Disminución del dinero disponible

En tanto, se exhibió una caída en los montos fue en las cuentas de ahorro. En un año los saldos disponibles disminuyeron un 5,4% y llegaron a US$ 11.531 millones. Mientras que los saldos en depósitos a la vista de los chilenos retrocedieron al término de diciembre un 2,2% interanual, alcanzando los US$ 28.025 millones.

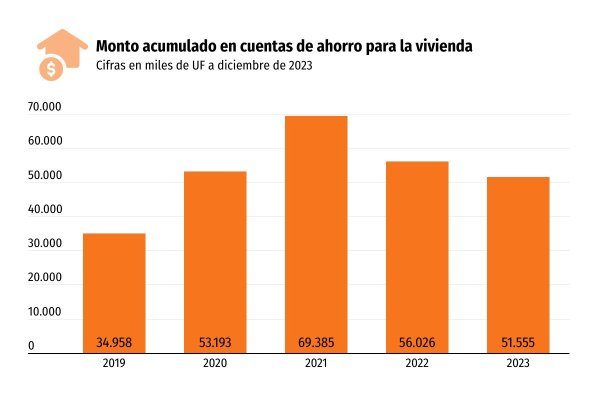

Los montos en cuentas de ahorro para adquirir una vivienda anotaron su menor nivel desde noviembre de 2021, llegando a US$ 2.144 millones al cierre de diciembre de 2021. En un año, retrocedieron 8% los montos.

Políticas de ahorro

De cara a un mejor escenario económico que podría desarrollarse en 2024, los expertos apuntan a que se deberían impulsar políticas para favorecer el ahorro de las personas.

Sin embargo, una primera tarea que debería hacer el gobierno según Úbeda es fomentar el empleo y la calidad de éste, porque “contar con más y mejores empleos la propensión a ahorrar es posible que aumente”.

Similar visión planteó Labarca que apuntó que primero se debe “favorecer la inversión y el crecimiento, lo cual conllevará a un mayor dinamismo laboral, lo que impactará positivamente a todos los sectores de la economía, mejorando el ingreso real de las personas, dejando espacio a disponer de mayores montos de ahorro e inversión”.

Cifuentes consideró que la industria “dé menor énfasis a promover la deuda y más el ahorro, como parte de su responsabilidad social. Además de generar mayores incentivos por la vía tributaria y planes de ahorro por default promovidos por los empleadores”.

Otra idea deslizada por Labarca es promover franquicias tributarias a la inversión, generando un estímulo adicional en el ahorro de los individuos.